私车公用如何处理?仅供参考:私车公用涉税处理及合同条款

来源:未知来源 时间:2022-04-22浏览次数:906次

私车公用是个老生常谈的问题了,经常会有人遇到类似问题:

公司的名下一直没有车,老板又不愿意买,总是让我开自己的车,可开车的加油费用找财务报销,财务每次都觉得我的账很难处理,闹得各种不愉快,不知道该如何才能让双方更好地处理?

其实,说简单点,就是私车公用的处理问题,这问题说大不大,但是说小也不小,如果处理的不妥当,将会面临着税务风险问题。今天,就和大家来说说关于私车公用的问题。

1、私车公用产生的费用要交哪些税?

先说第一种方法,签订租车协议的问题。

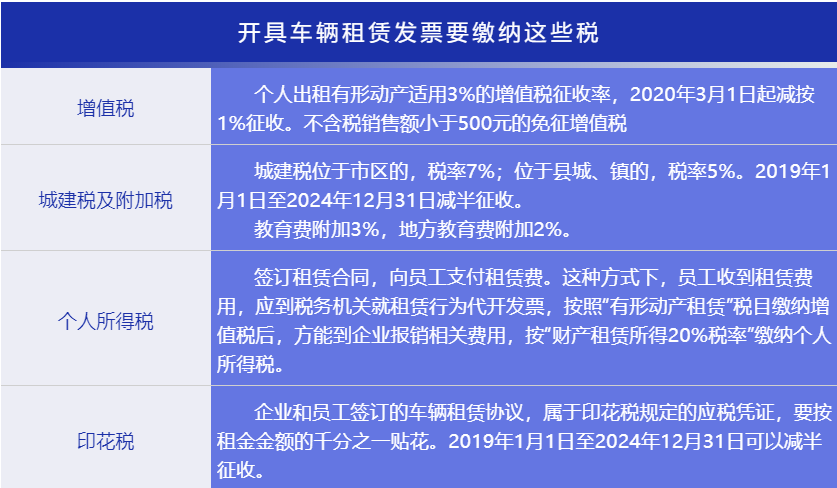

首先,我们可以先来看一下签订租车协议之后,开具车辆租赁的发票进行报销,那需要进行缴纳哪些税款?如表所示:

2、私车公用产生费用以补贴方式发放

私车公用产生费用以交通补贴方式发放,又该怎么进行处理?

《国家税务总局关于个人因公务用车制度改革取得补贴收入征收个人所得税问题的通知》(国税函〔2006〕245号)规定:因公务用车制度改革而以现金、报销等形式向职工个人支付的收入,均应视为个人取得公务用车补贴收入,按照“工资、薪金所得”项目计征个人所得税。

1.企业按公允价值与车辆所有者签订租赁合同,清晰约定发生的相关费用承担归属,通过租赁关系,在取得租金发票的情况下,发生的与经营收入有关的油费、过路费、修理费等支出,可凭合法有效凭证在企业所得税税前扣除。与车辆所有权有关的固定费用包括车船税、保险费、车辆购置税和折旧费等,不论是否由承租方负担均不予税前扣除。

2.个人去税务机关代开发票:涉及到税费

(1)增值税:自2022年4月1日至2022年12月31日,免征增值税(财政部、税务总局公告2022年第15号)

(2)按照财产租赁所得代扣代缴个人所得税

实务中,往往代开发票涉及到税费企业是“负税人”,根据《企业所得税法》第八条的规定:“企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。”规定,不能税前扣除,但是要是把税费包含到租金里面就可以以租金形式按规定扣除。

四、租金及相关费用的支付

甲、乙双方约定,该汽车每月租金为:

1.基本租金:人民币 元(大写: );

2.附加租金:为甲方收取汽车租金时,按照国家税收相关规定的开具增值税发票缴纳税费和缴纳的个人所得税等税费,具体金额以完税凭证为准。

3.上述租金包含汽车的车辆购置税、折旧费、保险费、维修费

4.租赁期内汽车使用过程中所发生的汽油费、过路过桥费和停车费,由乙方承担,甲方租赁期内汽车使用过程中发生上述支出时,需要提供在取得真实、合法、有效的发票等凭证。

相关资讯